結論からいえば「50歳で貯金がない」という状況であっても、家を買うことはできます。

- 住宅ローンの安全な組み方から逆算する

- 間違いのない物件を選ぶ

この2点を押さえれば、老後も安心して暮らせる家を買うことが可能です。

50歳の平均的な年収から逆算すると、組める住宅ローンは1000万円~2000万円くらい。貯金なしで家を買うとなると、物件選びが最大のカギとなります。

補足すると、健康状態によって団体信用生命保険(団信)に加入できない場合がありますから、その対策も必要になるでしょう。

また、資金が不足する場合対策方法についても検討しておきましょう。

この記事は、宅建士資格資格を保有するアップライト合同会社の立石が制作しました。また年収により組めるローンの金額は大きく異なりますので、不明点があればお問い合わせください。

50歳からの住宅ローン審査の現実と対策

50歳代で住宅ローンを申し込む場合、若年層に比べて金融機関の審査は厳しくなります。

- 住宅ローンを支払える期間が短くなるため総借入額も低くなる

- 年齢が高くなるぶん、健康面のリスクが懸念される

こういう点が制限になりますから、それを回避して納得のいくマイホームを購入するための計画を立てる必要がでてきます。

50歳からの住宅購入において重要なのは、単に「いくら借りられるか」という借入総額だけでなく、「毎月のキャッシュフローで無理なく返済できるか」という「月々の返済負担」に焦点を当てること。

それが「返済負担率」という考え方です。

「返済負担率」から逆算する安全な物件価格

一般に、「年収倍率」といって「不動産の価格が年収の何倍か」を目安とする考え方があります。しかし、50代で家を買う場合、年収倍率はあまりあてになりません。

それよりも、「年間の住宅ローン返済額が年収の何パーセントに相当するか」という「返済負担率」を目安にするのが安全でしょう。以下の表で、返済負担率・金利・返済期間別に「購入可能額」をチェックしてみてください。

あとで解説しますが、ここで紹介するのは一般的に見てかなり安全な水準です。

年収540万円で買える物件

| 返済負担率 | 期間 | 金利(年) | 月返済上限(円) | 借入可能額(万円) |

|---|---|---|---|---|

| 15% | 15年 | 1.50% | 67,500 | 1087 |

| 2.00% | 67,500 | 1049 | ||

| 3.00% | 67,500 | 977 | ||

| 20年 | 1.50% | 67,500 | 1399 | |

| 2.00% | 67,500 | 1334 | ||

| 3.00% | 67,500 | 1217 | ||

| 20% | 15年 | 1.50% | 90,000 | 1450 |

| 2.00% | 90,000 | 1399 | ||

| 3.00% | 90,000 | 1303 | ||

| 20年 | 1.50% | 90,000 | 1865 | |

| 2.00% | 90,000 | 1779 | ||

| 3.00% | 90,000 | 1623 | ||

| 25% | 15年 | 1.50% | 112,500 | 1812 |

| 2.00% | 112,500 | 1748 | ||

| 3.00% | 112,500 | 1629 | ||

| 20年 | 1.50% | 112,500 | 2331 | |

| 2.00% | 112,500 | 2224 | ||

| 3.00% | 112,500 | 2028 |

50代前半の平均年収(男女:令和5年・2023年分)である540万円を例に、返済負担率15%で買える不動産物件の金額、20%で買える不動産物件の金額、25%で買える不動産物件の金額を算出したものです。

年収540万円の場合、60歳代のうちに完済してしまえるプランであれば、金利によって977万円から1087万円の住宅ローンが組めることがわかります。

返済負担率を高めに設定すると、期間15年で返済するとしても、最大1629万円までのローンを組めることがわかります。

ただしこれは、十分安全に返済できる水準での話です。ここからは一般的にいわれている、もう少しゆるめの住宅ローン水準について補足説明を行います。

銀行が考える完済時年齢と返済負担率

多くの金融機関では、住宅ローンの完済時年齢を80歳までと設定しています。そのため、普通に銀行に行くと「80歳完済」を前提に、住宅ローン商品をすすめられるかもしれません。

しかし、金利変動リスクや経済環境の不透明さを考えると、80歳まで住宅ローンを払い続けるのは避けた方がいいでしょう。

また、年収倍率は30~35%程度を勧められるケースもあります。年収540万円の方であれば、月々の返済額が157,500円となり、かなり家計が苦しくなります。

このように、銀行が勧めるローンの組み方がベストとは限りません。

年収倍率で考えるべきではない理由

住宅ローンの借入に際してよくいわれる「年収倍率」という目安。これは買いたい物件の価格が、自分の年収の何倍かという数字です。

たとえば年収800万円の人が4000万円の物件を買うとしたら、年収倍率5倍ということになります。

一般的に年収倍率は5~7倍程度が現実的とされています。たとえば年収540万円であれば、3780万円ということになりますが、50代の方にとっては無理がある数字といえるでしょう。

仮に20年で返済するとしたら、月々の返済額は188,550円になります。これは返済負担率でいうと42%になり、危険な水準といえます。

若年層に比べて返済期間が短いため、年収倍率で考えると実際の家計が回らなくなるということなのです。

したがって、50代から家を買う場合は、一般にいわれる水準より、さらに安全な想定から出発することが必要になります。

団体信用生命保険(団信)に入れるか

団体信用生命保険(団信)は、住宅ローン契約者が死亡または所定の高度障害状態になった場合、残りの住宅ローンが保険金によって全額弁済される保障制度です。

団信に入っておくことで、万が一の事態が発生しても残された家族が住宅ローンの返済に困ることがなくなります。

また、多くの金融機関が住宅ローン融資の要件として「団体信用生命保険への加入」を義務づけています。

しかし、50歳以上になると、健康状態によっては団信への加入が難しくなる場合があります。

特に、がんや三大疾病(脳卒中、急性心筋梗塞、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性すい炎など)の特約が付帯する団信は、かなり厳しい制限が設けられる傾向があります。

健康状態に不安があり、団信への加入が難しい場合は、加入要件が緩和された「ワイド団信」の検討や、団信への加入が契約条件ではない住宅ローン(フラット35など)の利用が考えられます。フラット35は団信加入が任意であり、加入しない場合は借入金利が0.20%引き下げられるという特徴があります。

ただし、団信に加入できない、あるいは保障内容が限定的な場合、万が一の際には残された家族が住宅ローンのリスクを背負うことになります。そのため、既存の生命保険の保障内容を見直したり、十分な貯蓄を確保した上で、家族で「その時どうするか」を話し合っておく必要があるでしょう。

住宅ローン審査を有利に進めるためのポイント

住宅ローンの審査を有利に進めるためには、金融機関が重視するポイントを理解し、それに応じた対策を立てることが重要です。

まず、審査において最も重視されるのは「収入の安定性」です。特に年収、勤続年数、雇用形態はポイントになります。

転職直後の住宅ローン申し込みなどは、収入の安定性に欠けるとみなされ、住宅ローン審査ではマイナスになります。転職後1年以上経過してから住宅ローンの申し込みをするのがいいでしょう。

また、借入額の審査では、既存のローン(自動車ローンやスマートフォンの割賦払い、クレジットカードの借り入れなど)も合算して評価されます。自動車ローンは完済しておき、機種変更もタイミングをずらして行うようにしたほうがいいでしょう。

また、信用情報も審査対象となります。クレジットカードの利用履歴、特に過去の滞納歴があると審査上不利に働きます。住宅ローンを組む前の数年間は、とくにローンや分割払いの滞納がないように注意してください。

貯金なしでも家を買うための資金調達戦略

実は貯金がゼロで住宅を購入するには、乗り越えるべきハードルがあります。

まず、仲介手数料や所有権移転費用(登記費用)などの諸費用は現金で支払う必要がありますから、その分の現金がどうしても必要になります。

加えて、頭金があればより有利に住宅を購入できます。そこで、手元に現金を用意する方法について考えてみましょう。

諸費用は意外と高く「物件価格の1割」前後

家を買うとなると、物件価格以外にさまざまな「諸費用」が発生します。一般的には、中古住宅の場合で物件価格の6~9%を用意した方がいいといわれています。

内容としては、住宅ローンの手数料(融資手数料、保証料)、税金(印紙税、登録免許税、不動産取得税、固定資産税)、不動産会社への仲介手数料、火災保険料、司法書士報酬などが中心。これは、物件価格以外のいわゆる「諸費用」部分ですから、なんとかして現金で用意する必要があります。

頭金は、一般に「1~2割程度用意した方がいい」といわれますが、こちらは最悪フルローンで「頭金ゼロ」とすることも可能です。

ただし、頭金があった方が支払いが楽になりますし、金利も安くなります(フラット35の場合)。特に50代からの住宅ローンであれば「頭金を入れた方が理想の物件に手が届きやすい」という点は押さえておいてください。

まとめると、次のようになります。

| 諸費用 | 必須 | 物件価格の1割弱 |

| 頭金 | 任意 | 物件価格の1~2割 |

ではこれをどう工面すべきかというと、第一候補は「親族(親など)からの援助」でしょう。

親族からの資金援助と非課税措置の活用

まず大前提として、貯金がない状態で家を買う計画を立てるわけですから、あなたはあまり貯金が得意ではないか、家計の構成が貯蓄に向いていないかのどちらかだと思われます。

筆者も貯金は得意ではないのですが、最初に家を買ったときも諸費用は現金で用意しました。諸費用を含めて借入をする「オーバーローン」も不可能ではないのですが、おすすめはできません。

筆者を含めた貯金が苦手な人にとっては、家計には余裕を作っておき、万が一の事態に備える必要があるからです。

そこで、最低限、諸費用は現金で用意すべきだと考えます。

相続時精算課税を活用する

相続時精算課税制度とは、直系尊属(親や祖父母)から住宅資金を援助してもらった場合、2500万円までがとりあえず非課税になる仕組みです。そのかわり相続が発生したときに、相続税の対象になります。

「相続するべき遺産を今もらっておく」という制度なので、両親や祖父母に相談できる場合はぜひ利用してください。

この制度を活用しつつ、諸費用分だけでも援助してもらえれば、住宅購入が一気に現実感を帯びてきます。

この制度を利用しなくても、毎年110万円までであれば贈与税は非課税です。また、相続時精算課税と暦年課税の非課税枠(110万円)は併用できます。

直系尊属から住宅取得資金の援助を受けた場合の非課税措置

相続時精算課税を使わなくても、年間610万円(または1100万円)まで贈与税が非課税となる制度もあります。

2026年12月31日までの時限措置ですが(延長の可能性はあります)、諸費用分を援助してもらうなら、こちらの非課税措置のほうが本命です。

これは、直系尊属(親や祖父母)から住宅取得資金等の贈与を受けた場合、普通の住宅で500万円、一定の省エネルギー性等を備えた住宅の場合は1000万円まで非課税となる制度です(110万円の基礎控除と併用可)。

こちらは相続税の計算に影響しませんから、諸費用だけの援助であればこちらを検討してください。

要件としては、贈与を受ける人の年齢が18歳以上で、合計所得金額が2000万円以下と定められています。また、対象となる住宅の床面積は50㎡以上とされています。

住宅購入時に必要な諸費用一覧

では「実際に必要となる諸費用の額は?」という点を、概算できるように一覧表にまとめました。購入したい物件の価格と照らし合わせて、ざっくり計算してみてください。

住宅購入にかかる諸費用とその目安

| 費用カテゴリ | 費用項目 | 目安(金額または割合) | 現金必要度 |

| 物件価格関連 | 物件価格 | 中古戸建:年収の4.4倍、新築戸建:年収の5.6倍、注文住宅:年収の6.4倍 4 | ローン可 |

| 手付金 | 売買金額の5~10% 18 | 高 | |

| 頭金 | 売買金額の10~20%(推奨) 18 | 中(任意) | |

| 住宅ローン関連費用 | 融資手数料 | 定額型:数万円、定率型:借入額の2.2% 19 | 高 |

| 保証料 | 一括型:借入額の0.5~2%程度(数十万~100万円) 20、金利上乗せ型:金利に0.2%程度上乗せ 20 | 高(一括型の場合) | |

| 印紙税(金銭消費貸借契約書) | 借入額に応じて2万~6万円 18 | 高 | |

| 抵当権設定登記費用(登録免許税) | 借入額の0.4% 18 | 高 | |

| 司法書士報酬(抵当権設定登記) | 5万~10万円程度 18 | 高 | |

| 団体信用生命保険料 | ローン金利に含まれる場合が多い(フラット35は別途特約料または金利優遇) 7 | 低(金利に含む) | |

| 火災保険料・地震保険料 | 数万~数十万円(期間による) 19 | 中 | |

| 土地購入関連費用 | 印紙税(土地売買契約書) | 1万~3万円程度 18 | 高 |

| 不動産取得税 | 固定資産税評価額の4%(軽減措置あり) 18 | 中 | |

| 所有権移転登記費用(登録免許税) | 土地の評価額の1.5% 18 | 高 | |

| 司法書士報酬(所有権移転登記) | 3万~5万円程度 19 | 高 | |

| 仲介手数料 | (売買価格×3%+6万)×1.1 18 | 高 | |

| 建物新築工事関連費用(注文住宅の場合) | 地盤調査費用 | 数万~数十万円 19 | 高 |

| 建築確認申請費用 | 10万~20万円程度 18 | 高 | |

| ライフライン引き込み費用 | 数十万円 19 | 高 | |

| 印紙税(建築工事請負契約書) | 2万円程度 18 | 高 | |

| 所有権保存登記費用(登録免許税) | 建物評価額の0.4% 18 | 高 | |

| 司法書士報酬(所有権保存登記) | 5万~10万円程度 18 | 高 | |

| 設計監理費 | 施工費用の10%程度 18 | 高 | |

| 地鎮祭、上棟式費用 | 数万~数十万円 19 | 高 |

この表が示すように、諸費用の多くは物件価格や借入額に比例して発生する固定的な費用であり、その性質上、削減できる範囲には限りがあります。そのため「貯金なしで家を買う」という場合でも、この部分の現金は用意しておきたいということになります。

50代におすすめ「物件の選び方」と住宅ローン

さて、ここまでの記事で、どれくらいの価格の物件が買えるかが見えてきました。平均的な年収である540万円の場合、条件によって1000万円前後から2000万円代前半までの住宅ローンが組めるはずです。

参考までに、20年返済で年収ごとに借り入れできる金額を試算すると下の表のようになります。

| 年収 | 年間返済額 | 毎月返済額 | 借入可能額(目安) |

|---|---|---|---|

| 300万円 | 75万円 | 6.3万円 | 約1,500万円 |

| 400万円 | 100万円 | 8.3万円 | 約2,000万円 |

| 500万円 | 125万円 | 10.4万円 | 約2,500万円 |

| 600万円 | 150万円 | 12.5万円 | 約3,000万円 |

| 700万円 | 175万円 | 14.6万円 | 約3,500万円 |

| 900万円 | 225万円 | 18.8万円 | 約4,500万円 |

| 1000万円 | 250万円 | 20.8万円 | 約5,000万円 |

全期間固定金利、金利1.85%、20年償還、ボーナス払いなしとして試算。

しかし、実際に2000万円で家が買えるでしょうか?

物件選びのポイント

50歳からの住宅購入においては、物件選びもまた、無理のない返済計画と安定した生活に直結する重要な要素です。

宅建士としての経験上、筆者としては以下のような物件をおすすめします。

- 中古物件で良品を選ぶ

- 多少郊外に出てもいいので「駅近」を重視

- スーパーと病院が徒歩圏

若い頃なら長く働かないといけないので、通勤の利便性を最優先するという考え方もできますが、50代からは老後を見据えて暮らしやすい物件を選ぶのが鉄則です。

「終の棲家」は本当に必要!

| 指標 | 男性 (歳) | 女性 (歳) | 男女差 (年) |

|---|---|---|---|

| 平均寿命 (2023年) | 81.09 | 87.14 | 6.05 |

| 健康寿命 (2022年) | 72.57 | 75.45 | 2.88 |

| 不健康な期間 | 8.49 | 11.63 | 3.14 |

これは厚生労働省が発表している健康年齢と平均寿命の差。男性で8.49年、女性の場合は11.63年にも及ぶことがわかります。要介護になってから、5年以上の余命があるという統計もあります。

そう考えると「これから家を買うなら、人生の最後の期間を過ごしやすく工夫することが必要だ」とわかります。

賃貸住宅ではそういった対策は難しいのが現状です。サービス付き高齢者住宅などもありますが、けっこう家賃が高いですし、一般型であれば要介護状態になると出ないといけません。

その点、持ち家のほうが安心です。バリアフリー化しやすいことや、将来も歩いて買い物に行けること、自分で歩いて病院を受診できる距離感などを重視しましょう。

維持費で見たら「マンションより一戸建てが有利」

マンションと一戸建てで、購入後の諸費用がより多くかかるのはマンション。修繕積立金と管理費が出ていくからです。

一戸建ての場合も定期的な外壁塗装や屋根の葺き替えが必要ですが、それを考慮してもマンションの方が割高になります。

国土交通省の「マンション修繕積立金ガイドライン」を参考に、一般的なマンション(70㎡)の標準的な修繕積立金の額を推定すると、約18000円(月額)。それに加えて管理費が1万円ほどかかるとしたら、毎月2万8000円必要です。

一戸建ての外装・外構については、外壁塗装と屋根のやり替えが15年に1度くらい必要です。外構の柵や門扉を時々補修するとして、合計150万円くらいでしょう。

15年スパンで比較すると、必要な維持費は次のようになります。

| マンション | 540万円 |

| 一戸建て | 100~150万円 |

ちゃんと計算すると、たいていのケースで一戸建てが有利になります。マンションの修繕積立金などは「もっと安いところがある」と思うかも知れませんが、その場合大規模修繕時にまとめて徴収されることになります。

そこで、維持費の観点から一戸建てがお得といえます。

あとはライフスタイルの問題で、面倒な近所づきあいを最低限に抑えて自分時間を大切にするなどの理由があれば、マンションも十分検討する価値があります。

マンション修繕積立金に関するガイドライン|国土交通省

マンションなら駅近、一戸建てなら駅2km圏まで

老後の暮らしを考えると、マンションが有利な面もあります。室内に階段がなくバリアフリー化しやすいですし、庭がない分管理も簡単です。

ただし、今後マンション価格は二極化していくと考えられますから、駅近(500m圏)で価格が下がりにくい物を選んでください。

一戸建ての場合、資産価値がぐっと下がるのは2kmを超えたライン。国土交通省が平成30年の地価公示の時に、駅からの距離と価格に関するデータを発表したのですが、それに基づくと駅から2kmのラインに壁があることがわかります。

詳しくは以下の記事で確認してみてください。

駅から遠い家が売れない時のチェックポイントと、確実に売る方法|いえとちラボ

予算から逆算する物件探し

ここまでの考察で、50代で家を買うなら予算上限は2000万円代で、短期の住宅ローンを組むのがベスト。では、東京都および地方都市で、どこなら物件が手に入るのでしょうか?

データから見ていきましょう。

東京なら多摩地区が有力候補

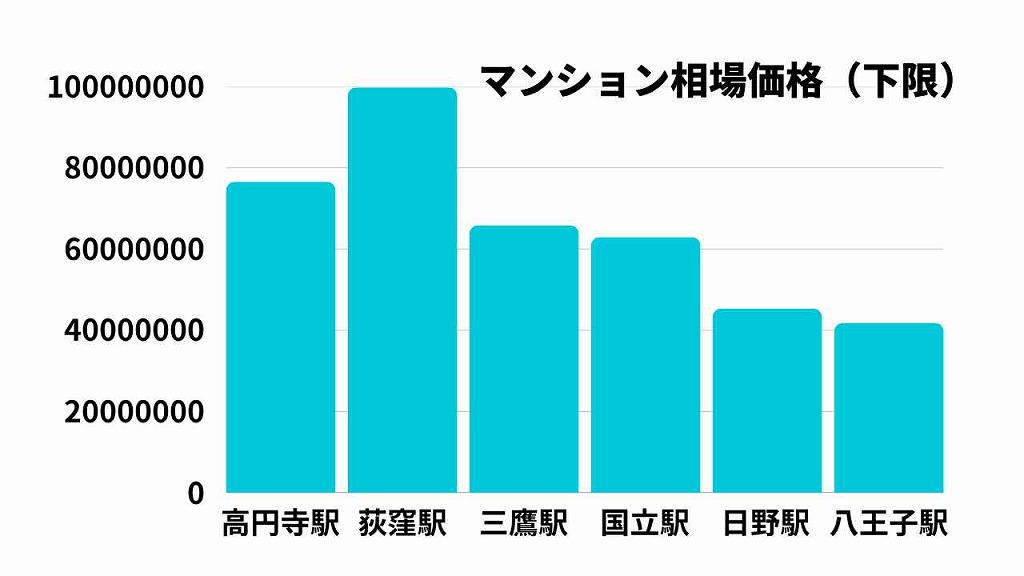

上記はリクルートのSUUMOに掲載された中古マンション価格相場(相場の下限)です。荻窪や三鷹、国立まではなかなか手が出ませんが、日野市以西なら検討可能です(実際には相場より安い物件もたくさんあるからです)。

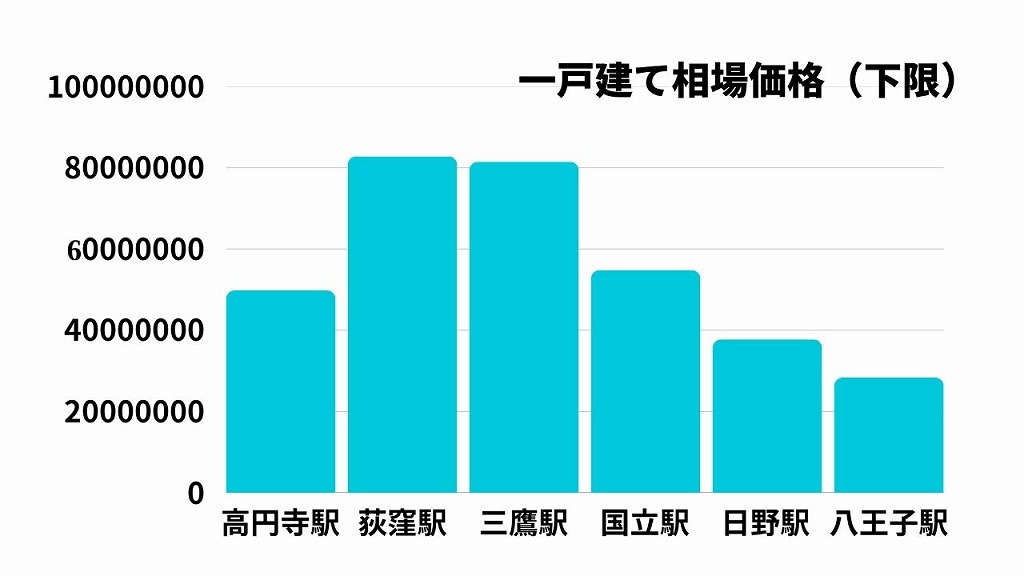

一方、一戸建ての場合は次のようになります。

やはり、現実的なのは日野市以西。八王子市のお買い得感が目立っています。

ただ、安い物件ほどチェックポイントが多く、プロでないと見極めが難しいという問題があります。筆者としては、クラシエステート株式会社の溝口社長に「物件選び」から相談しておき、現地にも一緒に足を運んでもらうことをおすすめします。

お問い合わせ|クラシエステート株式会社

成約しない限り費用はかかりませんので、お気軽にお問い合わせいただいてOKです。

地方都市なら選択肢が多い

一戸建て住宅の相場価格

| SUUMO相場下限 | 主要駅への時間 | |

|---|---|---|

| 札幌市白石駅 | 2683万円 | 10分 |

| 山梨県甲府駅 | 1605万円 | 0分 |

| 愛知県弥富駅 | 1694万円 | 30分 |

| 京都府西九条駅 | 2477万円 | 45分 |

| 大阪府八尾駅 | 1372万円 | 30分 |

| 岡山県倉敷駅 | 2330万円 | 20分 |

| 福岡県波多江駅 | 2274万円 | 40分 |

この表は、全国の主だった地方都市周辺駅の相場価格(下限)を調べたもの(SUUMO発表)。主要駅(県庁所在地付近)まで通勤可能な駅に絞っていますが、「ほとんどどのエリアでも狙える」状況です。

東京や大阪の中心部は難しいですが、それ以外のエリアであれば、しっかり探せばいい物件が見つかる可能性は十分ある、といえます。

激安物件を見つけてリフォームするのもおすすめ

筆者は不動産会社を経営する中で、何度も中古住宅を買い取って、リフォーム・再販してきました。その中で、不動産会社が買い取った場合の限界も感じていました。

1980年以前の旧耐震基準で建てられた物件の場合、不動産会社がリフォームするときには耐震補助が出ないのです。

その点、個人で所有している一戸建て住宅(木造)なら、市町村の補助が出る可能性があります。

主な都市における耐震改修補助

| 自治体 | 一般世帯の最大補助額 | 特別な場合の最大補助額 |

|---|---|---|

| 東京都 千代田区 | 120万円 | 該当なし(ただし補助率100%) |

| 東京都 目黒区 | 150万円 | 180万円(住民税非課税世帯) |

| 神奈川県 横浜市 | 115万円 | 155万円(住民税非課税世帯) |

| 愛知県 名古屋市 | 100万円(一部タイプは115万円) | 150万円(非課税世帯は165万円) |

| 大阪府 大阪市 | 100万円(+最大20万円の上乗せ可能性あり) | 該当なし(ただし申請者に所得制限あり) |

| 福岡県 福岡市 | 150万円 | 該当なし |

一般に、不動産会社が買い取ってリフォームし、再販している物件では、旧耐震であっても耐震改修が行われていません(安心R住宅などは割高です)。

そこで、古い家を古いまま買い取り、リフォーム一体型ローンを活用して、リフォーム代込みの予算組みをしてしまうのがおすすめです。

ただし、融資実行がリフォーム完了後となっている住宅ローン商品も多く(フラット35の「フラット35リノベ」もリフォーム完了後)、つなぎ融資の利用が不可欠になっています。

その点も含めて、住宅ローンとリフォームの両面に強い不動産会社に相談するのが先決です。クラシエステート株式会社の溝口社長は、外壁塗装などの住宅工事関係に強く、住宅ローンも細かく判断できます。

多摩地区であれば、ぜひ一度相談してみてください。

お問い合わせ|クラシエステート株式会社

相談は無料ですから、お気軽にお問い合わせください。

まとめ「50歳から家を買うポイントと安全なローンの組み方」

50歳で貯金がなくても、十分家を買うチャンスはあります。無理のない範囲で住宅ローンを組み、老後は安心して暮らせる家を探しておくなら「今がラストチャンス」かもしれません。

返済負担率を軸に物件価格を決定し、そこから逆算して「どの物件を買うか」を決めていく手順であれば、ローン破綻の心配も少ないでしょう。

今から買うのはしんどいかもしれない……そんな不安、よく分かります。だからこそ「借りられる額」ではなく「無理なく返せる額」から始めましょう。

とくに、以下のような点に注意すれば、安心して住み続けられる家が手に入るはずです。

- 返済負担率15〜25%で毎月上限を決め、15〜20年返済で借入額を逆算

- 団信加入の可否を先に確認し、難しければフラット35やワイド団信を検討

- 物件は中古×駅近×病院・スーパー徒歩圏、必要ならリフォーム一体型ローン

筆者の試算では、年収540万円なら住宅ローン返済期間15〜20年で、約977万〜2331万円が安全レンジ。今後の金利動向によって購入できる物件価格が変わってきますから、早めに計画をスタートした方が有利です。

また、諸費用は物件価格の1割前後が目安。

以上が、数字に裏付けられた現実的な計画です。

「そうはいっても、どの物件を選べばいいか分からない」という方も多いはずです。八王子市を中心とする多摩エリアであれば、クラシエステート株式会社がご相談に対応します。

お問い合わせ|クラシエステート株式会社

建築関係に詳しく、物件をしっかり見極められる溝口社長がご対応します。