賃貸か持ち家か? という議論には、長年決着がついていません。正解はないのでしょうか?

実は厳密に計算すると、それなりに「答え」が出るものです。少なくとも、コスト面でどちらが有利かは特定できます。

賃貸vs持ち家論争に結論が出ないのは、まともな計算なしに議論しているからです。

そこでこの記事では、以下の点に注意を払い、賃貸vs持ち家のコストを比較しました。

- 同じ規模・同じエリアの物件で正当な比較を行う

- 不動産実務に即して可能な限り厳密に比較する

このように、持ち家と賃貸を厳密に比較すると、ほとんどの場合コスト的には持ち家が有利となります。

その理由についても、詳しく考えてみましょう。

この記事は宅建士資格を保有するアップライト合同会社の立石秀彦が制作しました。

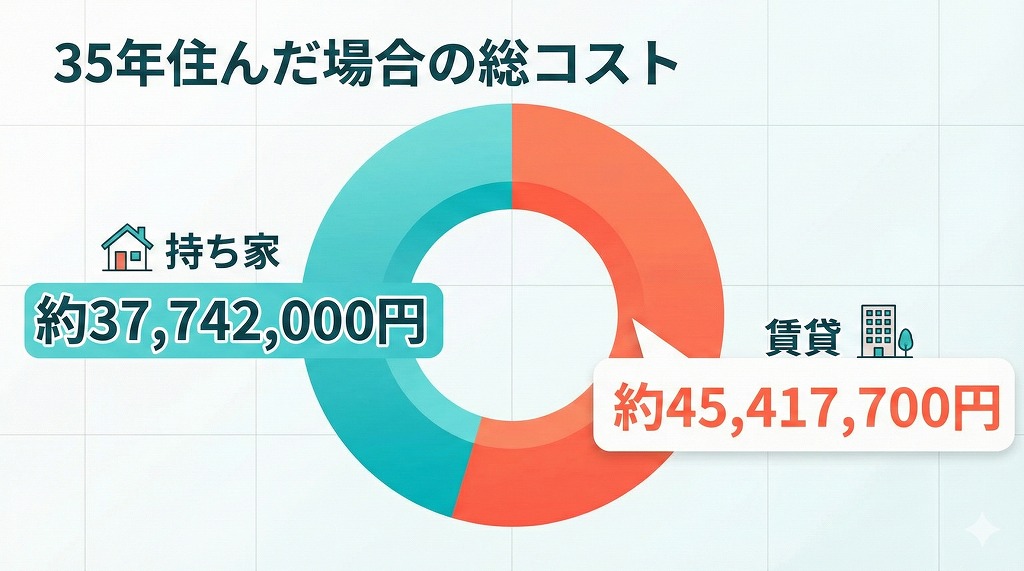

賃貸と持ち家「1300万円差」は事実か試算

よく「賃貸と持ち家で生涯コストに1300万円の差がある」といわれます。これは、35年間住み続けた場合に「賃貸のほうが1300万円高くつく」という意見です。

実際、筆者が大阪府堺市の物件2つを比較した際にも、「賃貸と持ち家で1300万円の差」が生じました。

このように同等の物件に長期間住むとしたら、ほとんどの場合は持ち家が有利です。

ただし、必ずしも「賃貸と持ち家で1300万円の差」になるとは限らず、エリアや物件の規模によって差額は大きく異なります。

上記の記事がやや古くなったこともあり、今回は2024年、2025年に新築された2物件を比較してみます。

いずれも庭付きの一戸建て。今回は設備のグレードなどは無視して、コスト面のみを比較します。

類似する2つの一戸建てで「賃貸vs持ち家」の費用を試算

今回比較したのは写真のように、外観がかなり似ている2つの物件。ひとつは建売分譲住宅で、もうひとつは一戸建て賃貸(新築)です。

| 賃貸物件 | 月額家賃103,000円 |

| 持ち家物件 | 価格1990万円 |

詳しい計算内容は記事末尾の「付録」に掲載していますが、結論としてこの2つの物件に35年間住み続けた場合、「持ち家のほうが約767万円安くつく」という結果になりました。

物件を特定できないよう、画像はAIによる若干の変更を加えています。

諸費用、税金、リフォーム(外壁塗装や設備交換)費用もすべて計算し、持ち家のコストにプラスしています。それでも、持ち家のほうがかなり安いという結果になりました。

35年分のメンテナンス費用を加えた持ち家の総コストは3774万円

| 費用項目 | 金額(円) | 備考 |

|---|---|---|

| フルローン返済総額 | 約 22,300,000円 | 詳しくは記事末尾に記載 |

| 固定資産税・都市計画税 | 約 5,442,000円 | |

| メンテナンス費用 | 約 8,600,000円 | |

| 火災保険料・地震保険料 | 約 1,400,000円 | |

| 35年間の総コスト合計 | 約 37,742,000円 |

持ち家の事例は、アーネストワンが建築したクレイドルガーデンという建売住宅。住宅性能評価取得済みで、制震構造、ZEH水準の省エネ住宅です。

よく賃貸派の人が「持ち家は固定資産税やメンテナンス費用がかかるから不利だ」といいますが、それもすべて加算してあります。

逆に、住宅ローン減税でお得になる約150万円の効果は計算に入れていません。

35年分の家賃+諸費用。賃貸の総コストは4541万円

| 費用項目 | 金額(円) | 備考 |

|---|---|---|

| 家賃・管理費の合計 | 43,260,000円 | |

| 仲介手数料 | 106,700円 | 家賃の1ヶ月分+消費税10%と仮定 |

| 更新料 | 1,649,000円 | 2年ごと、家賃の1ヶ月分、17回分と仮定 |

| 保証会社初回保証料 | 51,500円 | 月額総賃料の50% |

| 借家人賠償責任保険料 | 262,500円 | 2年で15,000円と仮定、17.5回分 |

| 鍵交換費用 | 27,500円 | |

| 室内清掃費用 | 60,500円 | |

| 合計 | 45,417,700円 |

一方、賃貸住宅のコストを見てみると、やはり「家賃・管理費」が飛び抜けて高いことがわかります。

ここに「大家が支払う固定資産税」「大家が支払う事業用ローンの金利」「大家が支払うメンテナンス費用」が乗せられているからです。

この「家賃の高さ」を見てみると、「固定資産税や修繕費用は大家持ち」というのが幻想だとわかります。

大家は、入居者からあらかじめ費用を徴収しているのです。

地域・金利でどう変わる?

今回比較したのは和歌山県和歌山市の物件。土地単価が低いので、賃貸と持ち家で差が出にくかったようです。

ただ、それでも持ち家の方が約767万円安くつくことがわかりました。

政令指定都市の大阪府堺市で比較すると、1300万円の差がつく結果となっています。

東京都心部(世田谷区桜新町)でマンションについても試算してみましたが、同等の床面積・築年数の物件であれば「持ち家が1500万円以上有利だ」という結果になりました(フラット35で試算しても大きな差がつきます)。

比較する地域や物件によって1300万円を下回ったり、上回ったりという違いはあるものの、通常は持ち家が有利です。

しかしなぜ、様々なコストをプラスしても、持ち家のほうが有利になるのでしょうか? 次章で解説しましょう。

賃貸派が見落としがちな2つのファクト

「賃貸のほうが有利だ」という人は、2つの重大な問題を見落としています。

- 賃貸と持ち家のグレード差・床面積の差を考えていない

- 月額の支払いが同じと想定すると、物件がまったく釣り合わない

どういうことか、詳しく解説します。

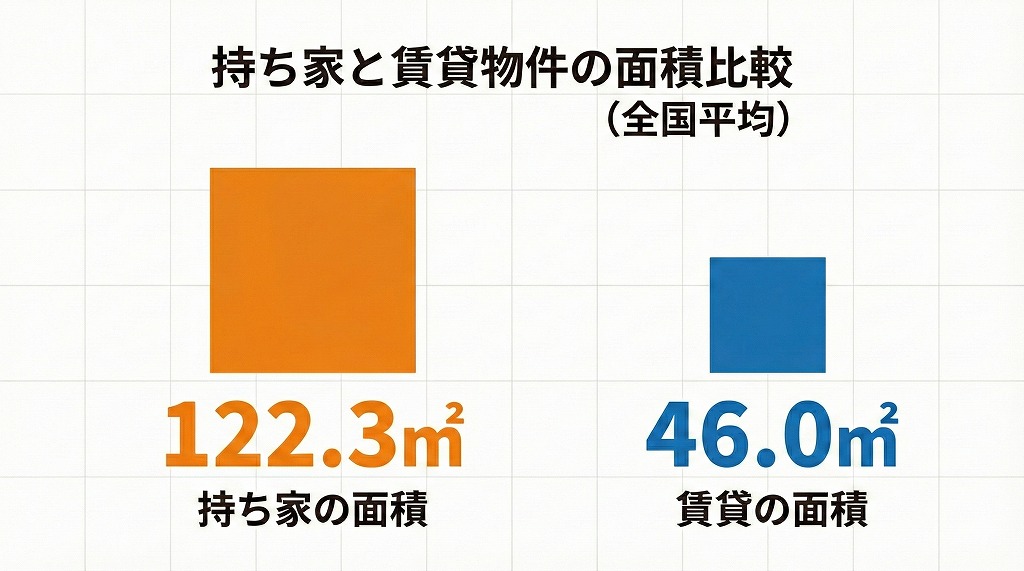

賃貸住宅は狭く設備のグレードが低い

上の図は、日本の持ち家と賃貸住宅の床面積の比較。全国平均でみると、持ち家の平均床面積は、賃貸の2倍以上になります。

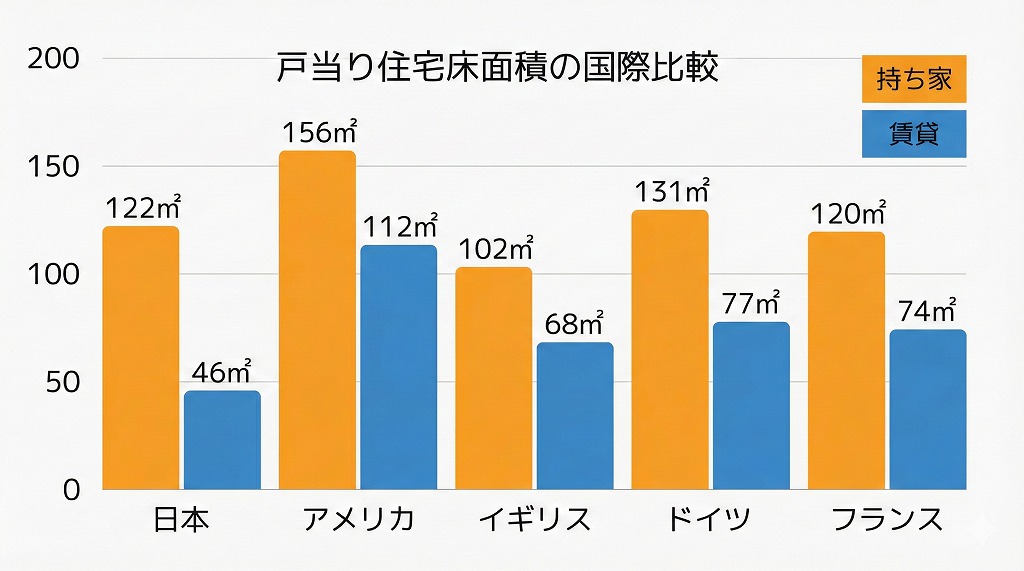

これは日本特有の事情です。欧米の各国と比べると、以下のグラフのようになります。

つまり、日本の賃貸住宅は世界的に見ても「狭い」のです。一方、日本の持ち家の床面積は、ヨーロッパ各国と比べてもあまり変わりません。

狭い賃貸と広い持ち家を単純に比較しても正しい答えは出ません。「同じ広さ・クオリティの家に住むなら?」という、前提条件を合わせる必要があるのです。

この記事ではまさに、すぐ近くに立つ類似した規模の一戸建て住宅(持ち家と賃貸)を比較しています。わざわざ和歌山県まで出かけて物件を確認してきたのは、とにかく「条件をそろえる」という必要があったからです。

月々の家賃とローン支払いを同額に揃えてはいけない理由

賃貸派の人はだいたい、「月々の家賃10万円の物件と、月々のローン返済10万円の物件」を比較しています。それが、上の図。

上の図で比べているのは、大阪府堺市(深井駅)周辺にあるローン月額10万円で買える持ち家と、家賃月額10万円の賃貸アパートです。

この2つを比較することに意味はなく、やはり「同じ広さ、同じクオリティの物件を比較する」必要があるとわかります。

しかもそれだけではなく、賃貸派の人は次の章で解説する重大なコストやリスクを見逃しています。

賃貸派が見落としがちな3つのコスト

賃貸派のコスト計算に、どのような見落としがあるのでしょうか?

たとえば「引っ越しできる自由」を賃貸のメリットとしてあげますが、引っ越しを5回行えば、コストは250万円です。

それだけではありません。よく考えるとおかしな理屈が多いのです。

家賃は捨て金だが、持ち家は価値が下がっても「ゼロにならない」

賃貸派の人がよくいう「持ち家は価格下落リスクがある」という問題。下落してもまったく問題ありません。通常、ゼロにならないからです。

たとえば、今回比較した一戸建て2物件の価格が、35年後に半減したとします。

| 支払ったコスト | 35年後の資産価値 | |

|---|---|---|

| 持ち家 | 約37,742,000円 | 18,871,000円 |

| 賃貸 | 約45,417,700円 | 0円 |

持ち家であれば、およそ1900万円の資産価値が残ります。

一方、賃貸住宅であればゼロです。

つまり、持ち家の価値が相当程度下落したとしても、依然として賃貸より持ち家のほうが有利なのです。

持ち家のは1900万円の資産価値が残り、さらに支払ったコストが約767万円安かったことや、住宅ローン減税等の効果が150万円程度あったことを考慮すると「持ち家が約2800万円有利だった」という結論になります。

修繕積立・固定資産税は「家賃に含まれている」

今回の試算でも、「賃貸より持ち家のほうがコスト面で有利」という結果になりました。

筆者は同様の計算を何度も行ってきましたが、常に「持ち家が有利」という結論になっています。その理由は、上の図を見れば明らかでしょう。

賃貸の家賃には、本当の家の値段に、「大家の利益」「大家が払うコスト」がプラスされています。

大家さんは慈善事業を行っているのではなく、ビジネスで家を貸しています。ですから、利益やコストはすべて家賃に含まれています。固定資産税も、修繕費も、大家さんが負担してくれているのではありません。

すべてのコストはあらかじめ家賃に乗せられています。

それなのに「なんとなく賃貸が安上がりに見える」理由は、賃貸が狭いからです。

引っ越し頻度による総コスト差は数百万円規模

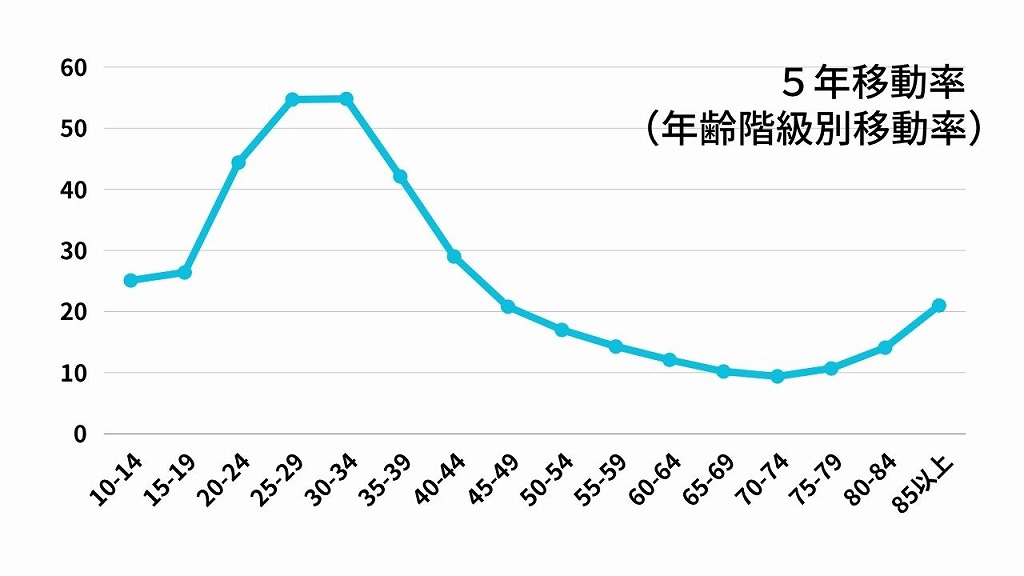

賃貸派の人はよく「賃貸ならいつでも引っ越せる自由がある」といいます。しかし、国立社会保障・人口問題研究所のデータによると、5年移動率(ある人が5年後に引っ越している確率)は、25から30歳をピークに激減していきます。

多くの人がマイホームを購入する30代後半から40代にかけて、5年移動率は2割を切り、60歳を超えると1割程度に落ち着きます。

ここから「実は日本人はそれほど引っ越さない」ということがわかります。引っ越さないのであれば、賃貸のメリットは薄れてしまいます。

また、一度の引っ越しにつき50万円以上の費用が発生します(4人家族で100km圏内に引っ越した場合で、引っ越し業者を利用する想定。また繁忙期ではなく通常期と仮定)。

もし持ち家派より5回多く引っ越したとしたら、250万円の余分なコストがかかったことになります。

「いつでも引っ越せる」ことがメリットなのかどうか、かなり微妙ではないでしょうか?

しかし住宅ローンを払い続けるリスクはない?

ここまで見てきたように、コスト面では持ち家が有利です。ただ、持ち家の場合は住宅ローンのプレッシャーがあるのも事実。

住宅ローン破綻しないコツやノウハウはあるのでしょうか?

もちろん絶対ということはありませんが、年収倍率と返済負担率を適正に抑えることで、かなりリスクを低減することができます。

年収倍率は平均約6.5倍

年収倍率とは、住宅の購入にかかる費用総額を世帯年収で割った数値です。

年収倍率=物件購入費用総額÷世帯年収

住宅金融支援機構の「2023年度 フラット35利用者調査」によると、物件の種類別の全国平均年収倍率は以下のようになっています。

| 物件の種類 | 年収倍率 |

|---|---|

| 土地付き注文住宅 | 7.6倍 |

| マンション | 7.2倍 |

| 注文住宅 | 7.0倍 |

| 建売住宅 | 6.6倍 |

| 中古マンション | 5.6倍 |

| 中古戸建 | 5.3倍 |

注文住宅や東京のマンションは、年収倍率がかなり上がってしまっています。この点、建売住宅は平均値の6.5倍に近い数値で、比較的安全な住宅ローンの選び方ができるはずです。

たとえば年収650万円の世帯であれば、総費用で4290万円。物件価格で3000万円台後半のものを狙えばいいとわかります。

返済負担率は20%〜25%程度がめやす

一方、返済負担率(返済比率とも呼ばれます)とは、年収に占める年間返済額の割合のことです。

返済負担率(%)=年間返済額÷年収×100

銀行や住宅メーカーは「返済負担率の目安は上限30%〜40%程度」と説明することが多いのですが、これは安全ラインといえないでしょう。

安全に返済できる返済負担率は20~25%程度ともいわれ、実際に住宅ローンを借りている人の多くはこれ以下の水準です。住宅金融支援機構のディスクロージャー誌などによると、約6割の人が返済負担率20%以下で借入をしています。

世帯年収650万円の場合、返済負担率を2割程度に抑えるなら、購入できる物件(借り入れできる金額)は3350万円になります(金利を1.85%と高めに見積もった数値です)。

| 項目 | 金額・割合 |

|---|---|

| 世帯年収 | 650万円 |

| 返済負担率 | 20% |

| 年間返済額 | 130万円 |

| 月々返済額 | 約10万8,333円 |

| 金利 | 1.85% |

| 返済期間 | 35年 |

| 借入可能額 | 約3,350万円 |

クラシエステートではローンの試算も承ります。「うちの場合はいくらまで買える?」という試算は、公式LINEなら匿名でも可能。お気軽にご利用ください。

東京都の多摩地区以外の人にはモゲチェックがおすすめ

八王子市を中心とする多摩エリアの場合は、クラシエステート株式会社がご相談に対応できます。それ以外のエリアの場合は、株式会社MFSが運営するモゲチェックを利用してください。

モゲチェックはほぼすべてのメガバンク、ネット銀行と提携し「自分にとって最も有利な銀行」を正確に判定してくれます。

それだけでなく、自分に借り入れできる枠もわかりますし、疑問点があればチャットで質問もできます。

モゲチェック![]() |公式サイト

|公式サイト

また、モゲチェックは銀行が支出する広告費で運営されているため、ユーザーは最後まで無料で利用できるのもメリットです。

まとめ|無料相談で「あなたのケース」をプロと再確認

クラシエステート株式会社では、多摩エリアにあるほとんどの建売住宅を、仲介手数料無料でご案内できます。

住宅メーカーの営業さんも、自社の商品を案内してくれます。しかし、「自分に最適な住宅ローンは?」「借入(予算)はいくらまでに抑えればいい?」という点からスタートして、最適な物件を提案できるのは、私たちのような仲介業者だけです。

公式LINE登録|クラシエステート株式会社

もし「自分にも家が買えるかな」と疑問を持たれたら、お気軽にお問い合わせください。「ちょっと質問してみたいだけだけど……」という場合は、ニックネームで公式LINEに登録いただいても問題ありません。

老後の安心まで考えたら、やはり持ち家を検討しておいた方がいいですよ。

付録|賃貸と持ち家のコスト詳細比較

賃貸より持ち家が有利というけれど、どんな計算をしたの? と疑問を持たれた方のために、今回の計算内容を公開します。

和歌山市内のごく近距離(300mくらいしか離れていません)にある、2つの新築物件を比較しました。

| 項目 | 賃貸一戸建て | 分譲一戸建て |

| 構造 | 木造2階建て | 木造2階建て |

| 築年月 | 2024年9月 | 2025年6月完成 |

| 間取り | 3LDK | 3LDK+S |

| 床面積 | 76.18㎡ | 94.77㎡ |

| 主要採光面 | 北東 | 南 |

賃貸物件の方が狭めですが、かなり近いスペックとなっています。

賃貸住宅に35年住んだ場合の総コストは約4540万円

| 費用項目 | 金額(円) | 備考 |

|---|---|---|

| 家賃・管理費の合計 | 43,260,000円 | |

| 仲介手数料 | 106,700円 | 家賃の1ヶ月分+消費税10%と仮定 |

| 更新料 | 1,649,000円 | 2年ごと、家賃の1ヶ月分、17回分と仮定 |

| 保証会社初回保証料 | 51,500円 | 月額総賃料の50% |

| 借家人賠償責任保険料 | 262,500円 | 2年で15,000円と仮定、17.5回分 |

| 鍵交換費用 | 27,500円 | |

| 室内清掃費用 | 60,500円 | |

| 合計 | 45,417,700円 |

家賃と管理費については1か月分の金額(9万7000円+6000円)に420(月)をかけました。また仲介手数料は一般的な額(家賃の1か月分+税)としています。

契約更新は2年ごとと仮定して試算しました。また、家賃保証料は初回のみ参入していますが、毎年かかるケースや2年に1度更新料がかかるケースもあります。

持ち家に35年住んだ場合の総コストは約3770万円

| 費用項目 | 金額(円) |

|---|---|

| フルローン返済総額 | 約 22,300,000円 |

| 固定資産税・都市計画税 | 約 5,442,000円 |

| メンテナンス費用 | 約 8,600,000円 |

| 火災保険料・地震保険料 | 約 1,400,000円 |

| 35年間の総コスト合計 | 約 37,742,000円 |

物件価格1990万円をフルローン(全額借入)したと考えて試算しています。金利はやや多めにみて1%、35年償還で、総返済額が約2230万円になります。

固定資産税・都市計画税の計算

固都税については、次のように概算しました。

初年度~3年目(軽減措置適用期間)の年間税額の目安

建物: (835.8万円 × 1.4% / 2) + (835.8万円 × 0.3%) = 約58,500円 + 約25,000円 = 約83,500円

土地: (557.2万円 × 1.4% / 6) + (557.2万円 × 0.3% / 3) = 約13,000円 + 約5,500円 = 約18,500円

年間合計: 約83,500円 + 約18,500円 = 約102,000円

4年目以降(軽減措置終了後)の年間税額の目安:

建物: (835.8万円 × 1.4%) + (835.8万円 × 0.3%) = 約117,000円 + 約25,000円 = 約142,000円

土地: (557.2万円 × 1.4% / 6) + (557.2万円 × 0.3% / 3) = 約13,000円 + 約5,500円 = 約18,500円

年間合計: 約142,000円 + 約18,500円 = 約160,500円

35年間の総額の目安:

(102,000円 × 3年) + (160,500円 × 32年) = 306,000円 + 5,136,000円 = 約 5,442,000円

メンテナンス費用の計算

一般的な住宅のメンテナンス費用を考慮し、以下のように試算しました。

外壁塗装2回(屋根メンテナンス込み)

1回あたり100万円~150万円が目安。2回で200万円~300万円。

250万円と仮定。

主要設備更新2回

キッチン、浴室、トイレ、給湯器など。1回あたり100万円~200万円が目安。2回で200万円~400万円。

300万円と仮定。

防蟻工事4回

新築10年後に1度目を実施し、その後7~8年ごとに実施すると仮定しました。1回あたり10万円~20万円。4回で40万円~80万円。

60万円と仮定。

その他小修繕

給排水管の清掃、屋根の点検・補修、クロスの張替え、設備の軽微な修理など。年間5万円~10万円。35年間で175万円~350万円。

250万円と仮定。

メンテナンス費用総額

約 8,600,000円 (250万 + 300万 + 60万 + 250万)

火災保険・地震保険の試算

地域、建物の構造、補償内容、保険会社によって大きく異なりますが、一般的な目安として試算しました。

火災保険料: 年間1万円~3万円。

地震保険料: 年間1万円~3万円。

年間合計: 2万円~6万円

35年間の総額の目安

年間4万円と仮定して、4万円 × 35年 = 約 1,400,000円

本試算に考慮していない条件(国の補助・助成)

この試算では、持ち家の場合の住宅ローン減税の効果は考慮していません。また、その他の国策住宅支援制度(住宅取得補助や優遇制度)についても考慮していません。

こういった点を計算に入れると、さらに持ち家が有利になる可能性があります。

参考:2025年現在の国の制度

| 制度名 | 所管省庁 | 目的 | 主な対象 | 補助金額/優遇内容 | 備考 | |

|---|---|---|---|---|---|---|

| 子育てグリーン住宅支援事業 | 国土交通省、経済産業省、環境省 | 省エネ性能の高い住宅の新築・リフォーム支援、子育て世帯・若者夫婦世帯の住宅取得支援 | 新築:GX志向型住宅(全世帯)、長期優良住宅・ZEH水準住宅(子育て・若者夫婦世帯) | リフォーム:全世帯 | 新築:最大160万円/戸 | |

| ZEH(ネット・ゼロ・エネルギー・ハウス)補助金 | 環境省、経済産業省 | 年間の一次エネルギー消費量をゼロにするZEHの普及促進 | 新築戸建住宅(ZEHビルダー/プランナーが関与) | ZEH:55万円/戸 | ZEH+:90万円/戸 | |

| 給湯省エネ2025事業 | 経済産業省 | 高効率給湯器の導入支援 | 新築・既存住宅(高効率給湯器設置) | 基本額:6~16万円/台 | 加算額:最大7万円/台 | |

| 先進的窓リノベ2025事業 | 環境省 | 既存住宅の窓・ドアの断熱改修支援 | 既存住宅(断熱窓・ドアに改修) | 5万円~最大200万円/戸 | 住宅省エネ2025キャンペーンの一環。登録事業者による申請。 | |

| 住宅ローン減税 | 国土交通省、国税庁 | 住宅ローン利用者の負担軽減 | 新築・既存住宅の取得、増改築 | (省エネ基準適合が必須要件化) | 年末ローン残高の0.7%を最大13年間控除 | |

| 住宅取得等資金に係る贈与税非課税措置 | 国税庁 | 父母・祖父母からの住宅資金贈与の非課税化 | 直系尊属からの住宅資金贈与 | 最大1,000万円(良質な住宅は1,500万円) | 2026年12月31日まで延長。良質な住宅の要件強化。 | |

| 長期優良住宅化リフォーム推進事業 | 国土交通省 | 既存住宅の長寿命化、省エネ化、子育て対応改修の支援 | 既存住宅(性能向上リフォーム) | 補助率1/3、限度額80万円/戸 | (長期優良住宅認定で160万円/戸) | |

| 住宅・建築物安全ストック形成事業(耐震改修) | 国土交通省 | 住宅・建築物の耐震化促進 | 既存住宅・建築物(耐震診断、補強設計、耐震改修、建替え、除却) | 補助率1/3~1/2、限度額は工事内容による | 地方公共団体経由の間接補助が主。 |

一方、大企業に勤務していて住宅手当等が手厚い場合、賃貸住宅が有利になる可能性もあります。この場合は勤務先により条件がことなるため、ご自分で試算してみてください。