「住宅ローンが払えない人が増えている」という記事が多いので、ファクトチェックしてみました。

結論からいえば、それはウソです。

住宅金融支援機構のデータなどで確認すると、住宅ローンを支払えない人は増えておらず、むしろ10年前にくらべて減っています。

ただし、心配な状況もあります。

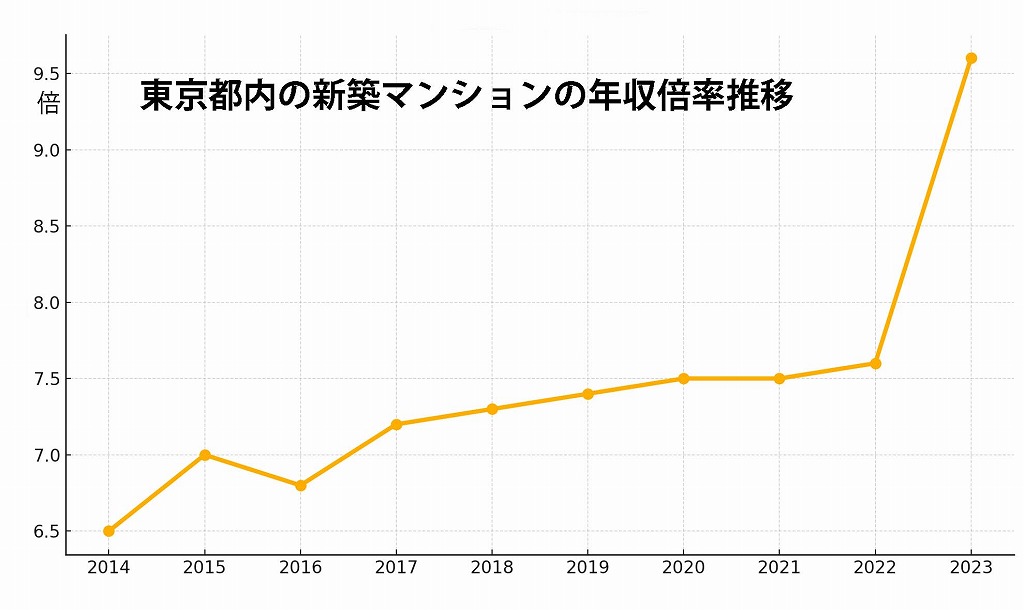

「年収の何倍の価格の不動産を買うか」を「年収倍率」という数値で表します。

この年収倍率、昔は5~6倍程度の物件を買う人が多かったのですが、現在、東京都内の新築マンションでは平均9.5倍を超えています。

「世帯年収750万円の人が7125万円もする不動産を買っている」という実態があるのです。

つまり、今はまだ住宅ローンを払えない人が急増する事態にはなっていないものの、将来的には危険な傾向もあると考えるべきでしょう。

この記事では、データにもとづいて「今住宅ローンを借りている人の現状」に迫ります。

この記事は宅建士資格を保有するアップライト合同会社の立石秀彦が制作しました。

データで読み解く「住宅ローンが払えない人急増」の真実

確かに2021年以降、住宅ローン破綻が急増しましたが、コロナの影響と考えられ、短期間で収束しました。

また、それ以外の指標をみると、長期的に住宅ローン破綻が増える傾向は見当たりません。

住宅金融支援機構のデータでは「2021年に破綻債権が増加」

住宅金融支援機構のリスク管理債権データを見ていくと、新型コロナウイルスのパンデミックの影響で、2021年度(令和3年度)のリスク管理債権の割合が増加したことがわかります。

2021年度単体で見るとリスク管理債権の割合は3.17%で「破綻債権が少し増えた」といえるでしょう。しかし、その前後の年はおよそ3%前後で一定しています(平成20年代はもっと高い水準でした)。

たとえば2023年度のリスク管理債権の割合は3.05%です。そして、そのうちの59.9%は貸出条件緩和債権と呼ばれ、借主が返済しやすい条件に変更された債権に該当します。つまり、なんとか支払いを継続できそうな債権です。

こういった状況を見る限り、「住宅ローンを払えない人が急増している」とは言えません。

2023年に「年収倍率」が急上昇している/不動産価格急騰

前述したとおり、住宅ローンを払えない人が急増しているという事実はありません。

しかし、今後も安心できるかというと、注意が必要です。

不動産価格の上昇に伴い、物件購入価格が年収の何倍かを示す年収倍率が増加している点は心配です。

高騰してしまった不動産を購入するために、無理をして住宅ローンを組んだ人たちが、ローン破綻する可能性が、多少ですが、増加しているのではないかと予測できます。

ただ、今のところはまだ劇的な問題にはならないように思えます。それは、返済負担率があまり上がっていないからです。

収入に対する「返済負担率」はあまり増加していない

住宅ローン返済負担率とは、月収に占める住宅ローン返済額の割合を指す数値です。

金融機関等がよく説明する水準は「30%~35%が目安」というものですが、実際にはそれよりも低い返済負担率で借りている人の方が多いようです。

.jpg)

このグラフは住宅金融支援機構が2023年に発表した「住宅ローン利用者調査」に掲載されたものです。

返済比率としては月収の15%~20%以内が最も多く、実際に返済負担率が30%~35%の人は5.8%と少数派です。そう考えると、30%~35%という水準は、単に金融機関が貸したい数字といえるでしょう。

そこで、極力無理をせず、返済負担率20%以内を目安にしてください。そうすれば、後々の住宅ローン破綻の心配が少なくなり、余裕を持って返済できるはずです。

購入不動産の年収倍率が増加しているにもかかわらず返済負担率が上がっていない理由としては、自己資金を多く用意したり、返済期間を長く設定して月々の返済を抑えていることが考えられます。

住宅ローン利用者の実態調査(2023年10月)|住宅金融支援機構

結論として「住宅ローンが払えない人は増えていない」

ここまで見てきたように「住宅ローンを払えない人が急増している」というデータはありませんでした。

住宅ローンがリスク管理債権化する確率は住宅金融支援機構のデータをみると3%程度で一定しており、一時的なコロナの影響を除けば、大きな変化はありません。

これから住宅ローンを借りる人も、破綻しにくい堅実な借り方を計画すれば大丈夫です。

「では、具体的にはどんな住宅ローンを組むべき?」と気になる方は、クラシエエステート株式会社までお問い合わせください。完全無料で住宅ローンの試算表を作成し、ご不明点にお答えいたします。

お問い合わせ|クラシエステート株式会社

ただし、クラシエステートの対応エリアは八王子を中心とした多摩エリアのみです。

多摩地区以外の方には無料で使える住宅ローンサービス「モゲチェック」がおすすめです。モゲチェックは株式会社MFSが運営し、ほぼすべてのメガバンクやネット銀行と提携しています。

モゲチェック![]() |公式サイト

|公式サイト

また、モゲチェックは銀行の広告費で運営されているためユーザーは無料で利用できます

もし住宅ローンが払えなくなったらどうなる?

もし住宅ローンを払えなくなってしまったら、だいたい以下のようなスケジュールで手続きが進行します。

1か月目 支払い遅延・滞納発生

銀行からの督促連絡・通知が届く。まだていねいな文面。

3か月目以降 期限の利益喪失通知

一括返済請求が届く。

4〜7か月目 代位弁済通知

債務を肩代わりした保証会社から通知が届く。後戻りできなくなる。

6〜8か月目 競売開始申立

保証会社が裁判所へ申し立て

7〜9か月目 競売開始決定通知

裁判所から通知が届く。

8〜10か月目 現況調査・評価

裁判所の執行官が物件調査に来る。

10〜13か月目 入札・売却

落札者が決まる。

11〜15か月目 明け渡し・強制執行

物件を明け渡す。強制退去もありうる。

それぞれの事例によってだいぶ変わってきますが、おおむね上記のスケジュール感で競売手続きが進んでいきます。

筆者の経験では、住宅ローンの支払いが難しくなった方は余裕がなく「どうしたらいいかわからないから放置する」という人が少なくありません。しかし、それは悪手です。

その理由を説明しましょう。

支払督促が無視できない理由と「期限の利益」

住宅ローンの支払いが滞る前に先手を打って動き出すことは絶対条件といっていいでしょう。住宅ローン契約書には期限の利益の喪失について規定されているからです。

期限の利益とは、月々の支払いを続ければ翌月以降に「全額を支払え」と要求されないことを指します。当然の権利ですね。

しかし、住宅ローンの契約では、支払いが滞ると期限の利益を喪失し、金融機関側には「一括で返済を求める権利」が生じます。

そうならないために、支払い督促が来た段階で可能な限り誠実に話し合いを持ち、条件変更をお願いするなど、確実に対策を進めてください。

いったん「期限の利益喪失通知」が届いてしまうと、不動産会社にとってもできることが少なくなり、かなり苦しい状況となってしまいます。

競売か任意売却か?どちらが有利?

筆者は競売で物件購入したこともありますし、任意売却の仲介も行ってきました。

競売と任意売却を比較してみると、競売の場合「かなり安くなる」と感じます。一方、任意売却は不動産仲介業者次第ですが、ある程度高値で売却できます。

その点、任意売却が圧倒的に有利です。

もし、競売か任意売却かで迷うことがあれば、クラシエステート株式会社までお尋ねください。

お問い合わせ|クラシエステート株式会社

クラシエステートの対応可能エリアは八王子市などの東京都多摩地区。比較的広い範囲で売却のご相談に対応できます。

多摩地区以外のエリアではクラシエステートとしては対応できませんが、任意売却対応の不動産一括査定サイトを利用するなどの方法が考えられます。

公式サイトで任意売却対応を明記するリビンマッチがおすすめです。

Re-Guide不動産一括査定|公式サイト

住宅ローンが払えない場合の連絡先・相談先は?

住宅ローンの支払いが厳しい場合、まずは「金融機関」に相談すべきだと述べました。

並行して「弁護士」や「任意売却に強い不動産業者」への相談を検討するのがおすすめです。複数の対策を打つことで、問題を早期に、そして有利に解決することができます。

特に法的な解決策(債務整理や任意売却)を視野に入れる場合は、できるだけ早く弁護士に相談するほうがいいでしょう。

借入先の銀行とリスケジュールの相談をしてみる

住宅ローンの「リスケジュール」とは返済条件を変更することです。一般的には月々の返済額を減らし、返済期間を延ばすなど、返済が苦しい人が無理なく支払えるようにする条件変更をさします。

住宅ローンのリスケジュールのみを大規模に調査した資料はありませんが、独立行政法人住宅金融支援機構のデータによると、年間6000件以上の相談受付があり、そのうち半数以上が承認されています。

注意点としては返済が滞ってしまう前に早めに動き出して相談すること。

また月々いくらだったら返済できるかなど、具体的なプランを自分でも考えておくといいでしょう。しっかりプランを考えた上で金融機関に相談すると、条件変更が承認されやすくなります。

ただし、返済期間を延長すると返済総額が増える可能性もあるので、その点について金融機関で計算をしてもらい、しっかりと比較判断する必要があります。また手数料が発生するケースもあるので、その点についても早めに尋ねておいてください。

筆者もお客さんの住宅ローンのリスケジュール相談のお手伝いをしたことがありますが、金融機関も「破綻されるよりはリスケジュールをしてでもしっかり払い続けてほしい」と思っています。その点で銀行と利害は一致しますので、なるべくいい結論が出せるように、早めに金融機関に相談しておいてください。

病気など不慮の事態で払えない場合は保険会社に相談

筆者はご主人が脳出血で倒れて、住宅ローンが払えなくなったご家庭の一戸建て住宅の売却をお手伝いしたことがあります。この時既に住宅ローンの滞納が数か月に及んでおり、金融機関は債権を保証会社に譲渡していました。

こうなると売却以外の対応は難しく、任意売却で最低限、住宅ローン全額の返済とプラスアルファで引っ越し代が出るよう努力し、何とか解決できました。

しかし、そうなる前に保険が適用できないかを検討してみてください。

住宅ローンを組むとき、一般的に団体信用生命保険に加入しているはずです。全疾病保険や就業不能保証が付いているタイプであれば、保険で月々の返済額相当額が支払われたり、ローンの残額が弁済されることもあります。

もしがんと診断された場合は、積極的に団体信用生命保険を利用してください。

その他にも3大疾病保障や生活習慣補償など様々なタイプがあるので、この機会にご自身が加盟されている団体信用生命保険の内容を再度確認しておくといいでしょう。

売却するなら任意売却の経験がある不動産会社に相談

すぐ上の章で述べたように、筆者も任意売却の対応を行っていました。やってみて実感したのは、銀行や保証会社との交渉が非常に難しいということです。

任意売却の場合、金融機関と利害が対立する部分と一致する部分があり、交渉は一筋縄ではいきません。一方、信用保証会社の担当などは、この問題ばかりを手がけている手強いネゴシエーターですから、ヘタをすると手玉に取られてしまいます。

銀行や信用保証会社とお客さんの利害調整は難しく、信用保証会社が口約束をひっくり返してくることなどもよくあります。そこで、筆者はすべての打ち合わせを録音しておき、証拠として押さえるなどの対応を行っていました。

任意売却の経験がない不動産会社に任せると、うまくいかない可能性は小さくありません。「任意売却には専門知識が必要」と考えて、経験のある不動産会社に任せてください。

債務整理を視野に入れるなら弁護士に相談

住宅ローン以外にも債務を抱えているなど、状況が複雑な場合は、高度な法的アドバイスができる法律事務所に相談をするのがいいでしょう。

個人再生や自己破産、特別調停など様々な選択肢の中から自分自身に合った方法を検討することができます。

また弁護士に依頼すると、金融機関との交渉も代理人として対応してくれるので、気持ち的にもかなり楽になるはずです。

弁護士法人イストワール法律事務所|公式サイト

まとめ:住宅ローンを払えない時にすべきこと

インターネットで検索すると「住宅ローンが払えない人が急増している」という記事がたくさん出てきます。しかし、ファクトチェックしてみると「そうとはいえない」とわかりました。

とはいえ、物価は上昇を続けていますし、実質賃金は伸び悩んでいます。「うちもローンを払えなくなるのかな?」と心配になりますよね。特に、子育て世帯は教育費と住宅ローンの両立が心配です。

住宅ローンと教育費を両立する方法は、以下の記事で説明していますので、そちらもぜひ読んでみてください。

データを見てみると、住宅金融支援機構のリスク管理債権比率は約3%で横ばいのままです。不動産の価格が上がっている中でも、自己資金を用意したり、返済期間を長く取ることで、住宅ローン破綻リスクを大幅に下げられることがわかります。

「わが家は安全ライン内か?」と心配になったら、クラシエステート株式会社までご相談ください。LINEなら匿名でも相談できますから、「軽い気持ちで相談したい」という場合も安心です。

東京多摩地区で住宅ローンのご質問があれば下記フォームから

クラシエステート株式会社では、八王子を中心とした多摩エリア全般をカバーしています。このエリア内で「うちも住宅ローンを組める?」「うちで買うべきなのはどんな物件?」と迷ったら、お気軽にお問い合わせください。

お問い合わせ|クラシエステート株式会社

上記のリンク先から、かんたんにメール相談ができます。また、メールではなく公式LINE登録をすれば、匿名(ニックネーム)でのご相談も可能です。

多摩地区以外のエリアではモゲチェックがおすすめ

クラシエステート株式会社の対応エリア外では、株式会社MFSのモゲチェックがおすすめです。自分にとって最も有利な金融機関を、住宅ローンのプロが提案してくれる無料サービスです。

モゲチェック![]() |公式サイト

|公式サイト

モゲチェックはほとんどすべてのメガバンクやネット銀行と提携しており、融資が可能かどうかを正確に判定できます。また、銀行が支出する広告費で運営されていますから、ユーザーは無料で利用することが可能です。