「貯金はないけれど、これ以上家賃を払い続けるのはもったいない」 「頭金なしでマイホームが買えるというのは本当だろうか?」

そんな質問を受けることもよくあります。

実は、現在では貯金なし(自己資金ゼロ)でマイホームを購入することは可能です。 かつては「物件価格の2割の頭金」や「諸費用を現金で用意すること」が常識でしたが、2010年代以降、諸費用まで含めて借り入れる「オーバーローン」が一般的になり、金融機関の許容範囲も広がっているからです。

しかし、仕組みを理解せずに安易に契約するのは危険です。

そこでこの記事では「頭金なしでマイホームを買えるのか?」と、情報を探している方に向けて、不動産実務の現場から「リアルな現実」と「具体的な対策」をお伝えします。

諸費用を現金で用意する場合とオーバーローンの場合の違いはどれくらいか? オーバーローンを組んだ家は、売りたくなっても売却できないのか? 手付金はどのように用意すべきなのか?

そういった疑問について、現場目線で解説しました。

現在では、貯金なしでもマイホームが買える時代になりました。しかし単に「買えるか買えないか」だけでなく、買った後に後悔しないための「出口戦略」や、新築建売を選ぶことで仲介手数料等の初期費用を抑える戦略についても考えておいてください。

この記事は宅建士資格を保有するアップライト合同会社の立石秀彦が制作しました。

頭金なし・貯金なしでもマイホームは買えるが「現金」が必要な場面も?

この動画でわかるとおり、貯金なし(自己資金ゼロ)であっても新築一戸建てを購入することができます。

そこでこの章では、自己資金ゼロで家が買えるようになった理由・時代背景と、「注意しておきたいつまずきポイント」を整理しておきます。

また次章で「自己資金ゼロの場合の注意点」を掲載していますので、そちらもぜひご確認ください。

「頭金なし(フルローン)」と「貯金なし(自己資金ゼロ)」の違いとは?

一般に「頭金なし」というと、「購入する物件の支払いをすべてローンでまかなう」ことを意味します。これは「自己資金ゼロ(貯金なし)」とは違います。

この点を詳しく説明しましょう。

まず、不動産を購入するときは物件価格以外に諸費用が必要になります。たとえば3000万円の物件を購入した場合、以下のようになります(概算です)。

| 物件価格 | ¥30,000,000 | |

| 諸費用 | 仲介手数料 | ¥1,056,000 |

| 登記費用(概算) | ¥150,000 | |

| オプション工事等 | ¥1,000,000 | |

つまり、頭金なしのフルローンを組んだとしても200万円以上の現金が必要になるということです。

かつては「諸費用部分は現金で用意してください」といわれるのが通常でした。しかし最近、とくに新築建売の購入において「諸費用まで含めてローンを組み、自己資金ゼロで買える」という流れになっています。

2010年前後から「諸費用も含めたローンが組める」という金融機関が増え始めたのですが、大きな転機は2018年4月。この時フラット35の融資条件が大幅に緩和され、仲介手数料、融資手数料、火災・地震保険料、物件検査費用まで借入対象に含められるようになりました。

これにより「住宅金融支援機構がOKというなら、諸費用を含めた住宅ローンはOKでしょう」と、広く認識されるようになったのです。

そこで現在、一般に「頭金なし、貯金なしでも住宅は買える」といわれています。

たとえば住信SBIネット銀行は「諸費用の上限は500万円まで」といった規定を設けています。そこからも、もはや「諸費用ローンは当たり前」という事がわかります。

ローン審査よりも「手付金を現金で用意する」ほうが難しい

銀行が諸費用を含めた住宅購入資金を融資してくれるとはいえ、ひとつ超えないといけないハードルがあります。

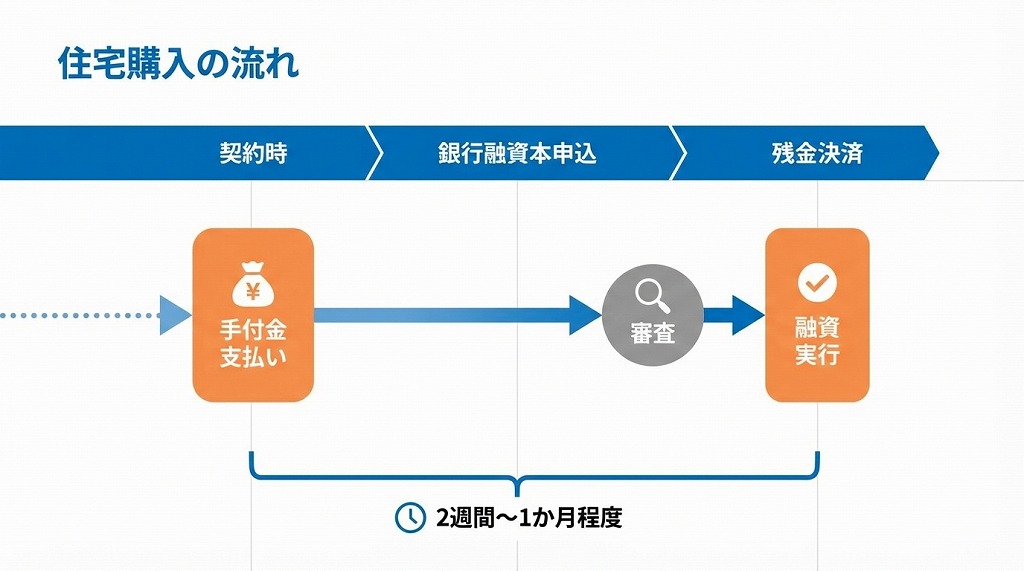

住宅購入の流れは上の図のようになるのですが、物件の契約時にまず「手付金を支払う」必要があります。一般的に「物件価格の1割程度」といわれますが、実際にはもう少し小さな金額の場合もあります。

たとえば「切りよく100万円」とか「200万円で」といった決め方をすることが多く、必ずしも「3000万円の物件だから、手付は300万」というわけではありません。

しかし、少なくとも50~100万円程度の手付金を用意する必要があるため、その資金を用意するのに苦戦するケースもあります。

理屈としては、最終的に銀行が融資してくれる資金で手付をカバーすることは可能です。

問題は、手付の支払いから銀行融資までの約1か月間、現金を用意する必要があるという点です。よくあるのは「親に借りる」「将来の学費に貯めておいた子ども手当等を一時的に流用する」といった運用です。

いずれにせよ、「諸費用込みのオーバーローンを組む場合でも、一時的に手付金相当の現金を用意する必要がある」という点に注意が必要です。

貯金ゼロの場合に考えられる3つの具体的リスク

ここは絶対に、じっくりと読み、考えてみてください。

貯金ゼロで家を買える時代にはなりましたが、「買ったあとのリスクはどうなのか」と考えておく必要はあります。

この章でざっくりとシミュレーションしてみますが、いちばん気になるのは「万が一の時、安全に家を手放せるか(売却できるか)」という問題です。

金利と返済額:諸費用まで借りると支払いはどう変わるか

3000万円の物件を購入する例で考えてみましょう。3000万円をフルローンで借り入れた場合と、諸費用込み3200万円を借り入れた場合で、月々の支払いは次のように変わります。

| 3,000万円フルローン | 3,200万円諸費用込み | 差額 | |

| 月々返済額 | ¥91,855 | ¥97,979 | ¥6,124 |

| 年間返済額 | ¥1,102,260 | ¥1,175,748 | ¥73,488 |

月々6124円の差ですが、これを35年間許容できるのか? というのが最初の問題点。また、実際にローンを申し込んでみないとなんともいえませんが、銀行によっては「自己資金割合が低い場合は金利を上げます」というところもあります。

オーバーローンを組むと月々の支払いが増えるため、必ずシミュレーションしておいてください(不動産会社や金融機関に相談)。

ここでは、金利1.5%、35年償還、ボーナス払いなしとして試算しています。

売却不能リスク:オーバーローンで「家に縛られる」危険性

もうひとつ、「将来その家を売れるのか?」という問題も考えておくべきでしょう。

諸費用を含めたオーバーローンを組んだ場合、購入直後にその家を売るとしたら「家を売っても諸費用分が出ない」ということになります。

たとえば、「転職することになりローンが支払えなくなったが、家を売ることができない」というジレンマに陥る危険性があるわけです。

この危険性は、家を買った直後に顕著で、時間が経過するにつれて影響が少なくなっていきます。具体的に、3000万円のローンを組んだ場合と、3200万円のオーバーローンを組んだ場合を比較してみましょう。

| 経過年数 | 3,000万円ローン残高 | 3,200万円ローン残高 | 差額 |

| 5年後 | 2,661.5万円 | 2,838.9万円 | 177.4万円 |

| 10年後 | 2,296.7万円 | 2,449.9万円 | 153.1万円 |

| 15年後 | 1,903.6万円 | 2,030.5万円 | 126.9万円 |

| 20年後 | 1,479.8万円 | 1,578.4万円 | 98.7万円 |

この表でわかるように、20年程度住み続ければオーバーローンと通常ローンの差額は少なくなり、影響も小さくなることがわかります。

「20年住み続けられるか?」と考えてみて、それ以前に手放しそうな人はオーバーローンを避けた方が無難でしょう。

なお、新築住宅の20年後の価値については、以下の記事でシミュレーションしています。ぜひ参考にしてください。

また、オーバーローンを組む場合は、住宅ローン減税の還付金を貯金しておくようにしましょう。たとえば年末に3000万円のローン残高がある場合、約21万円程度のお金が戻ってきます。これを毎年積み立てておくことで、担保割れ時の対策になります。

また、変動金利で借り入れる場合は、固定金利との差額を強制貯金してしまうことをおすすめします。万が一変動金利の利率が上がった場合は、こういった資金を充当して内入れ(繰り上げ返済)することで、リスクを回避します。

審査基準:属性(年収・勤続)への要求が高くなる

オーバーローンを組む場合、金融機関としても「この人にお金を貸して大丈夫か?」という点を厳密に確認します。

たとえば通常は「勤続1年以上で融資できる」と判断されるところ「勤続3年以上」という要件になることも。また、カーローンやカードローンなどの状況を、より厳格にチェックされることもあります。

融資の条件についても影響してきます。

たとえばフラット35の場合、融資率9割超で約0.11%金利上乗せになるなど「自己資金の比率が低いほど、融資の条件が悪くなる」という点には注意が必要でしょう。

このように、自己資金がない場合には不利になる点があると理解しておき、実際の融資条件を確認するようにしてください。

それでも「今」買いたい場合の具体的な戦略

それでも今買いたい、という意見には納得できる理由もあります。特に固定金利でローンを組みたい場合、金利が上がる前の今、買っておく意味は大きいといえるでしょう。

変動金利が今すぐ上がるとまでは思えませんが、それでも金利が低いうちに買っておく方が有利です。

そこで、自己資金はないが今買いたい場合のポイントを整理しておきましょう。

手付金の壁をどう突破するか(実務的解決策)

手付金を現金で用意しておくべき期間は約1か月。短ければ2週間ほどです。

この間、まず現金をハウスメーカーや不動産会社に支払い、銀行の融資実行時(ローンのお金が下りる日)に、手元に返ってくるという流れになります。

よくあるのは、その1か月間親族(とくに両親)にお金を借りておくというパターン。目安としては100万円程度を借入れ、融資実行後に返済する流れです(物件により金額の変動があります)。

その他には、子育て中の方であれば「貯めておいた子ども手当を一時的に流用する」というパターンもあります。

ボーナスが入った時点で手付金として支払い、銀行の融資実行後に手元に戻ったお金を家計の支出に使う方もいます。

また、手付金には決まった額があるわけではなく、あまり高額にならないように「100万円でお願いしたい」といった交渉もしておくとよいでしょう。しかし、安すぎると手付の意味がなくなります。

不動産購入時の手付金は、法律の用語でいうと「解約手付」に該当します。つまり、手付を放棄すれば契約を解除できるため、あまり金額が低い場合はハウスメーカーにも抵抗感が生じます。

たとえば「手付金は10万円」とした場合、その10万円を放棄すれば契約を解除できてしまうので、ハウスメーカーの立場が不安定化し、あまり歓迎されません。

諸費用を抑える物件選び

筆者は「中古住宅はかなり格安で買わないといけない」と考えています。

なぜなら、新築住宅に比べて中古住宅は税制面での優遇が少なく、また諸費用も大きくなる傾向があるからです。

新築住宅(とくに建売住宅)の場合、不動産会社が仲介手数料無料でサポートするケースが多いですし、税制面での優遇措置もあります。

おおまかにシミュレーションすると、築20年の中古住宅と新築住宅で、以下のような差が生じます。

| 物件種別 | 総控除額 | 差額 |

| 築20年中古(省エネ非適合) | 140万円 | - |

| 新築ZEH水準 | 225万円 | +85万円 |

| 新築長期優良住宅 | 225万円 | +85万円 |

上記はおおまかなシミュレーションであり、個別具体的な事例にあわせて計算しないと確定できませんが、少なくとも「減税効果が大幅に違う」ということは確かです。

もうひとつ、新築一戸建て(建売住宅)の場合は、仲介会社の手数料が無料となることが一般的。これだけでも、3000万円の物件であれば105万6000円の差がつきます。

なお、仲介手数料無料の仕組みについては、以下の記事で詳しく解説しています。

狙い目の銀行とローンの組み方

フルローン、オーバーローンを組む場合の銀行選びについて、筆者は2通りのアプローチをおすすめします。まずはネット銀行の審査を受けつつ、地元の地方銀行にも相談するという方法です。

ネット銀行は金利が安く、オーバーローンであっても0.6~0.8%の超低金利で融資を受けることができます(2026年1月現在)。住信SBIネット銀行や、PayPay銀行、auじぶん銀行などはその代表格。

ただし、ネット銀行は審査が厳しく「自行の基準に合う人のみに低金利で融資する」という傾向があります。そこで、人物を見てじっくり相談にのってくれる地方銀行にも相談しておくのがおすすめです。

ほとんどの不動産会社は、地方銀行とのパイプをもっています。たとえば筆者の場合、地方銀行の優秀な担当者をつかまえておき、その人が異動したら、異動先の支店に出向いてお客さんを紹介していました。

地方銀行は不動産会社との付き合いを大事にしていますから「御社の紹介してくれたお客さんなら」ということで、じっくりと審査に取り組んでくれる傾向があります。

もし東京の西部(八王子や多摩エリア)で購入をご検討の場合は、クラシエステート株式会社までご相談ください。最適なローンの組み方を含めて、ライフプランに合致した物件探しをサポートしています。

建売の無料相談はこちら(お問い合わせフォーム)

住宅ローンは金利だけでなく、団体信用生命保険(団信)の内容など、さまざまな条件を比較して選ぶ必要があります。ぜひ、専門家に相談するようにしてください。

よくある質問(FAQ)

ここでは、不動産仲介時によく聞かれる質問をまとめました。実際、かなりよく聞かれるのですが、危険なポイントもあります。

ぜひ押さえておいてください。

Q. 手付金なしで契約してくれるハウスメーカーはありますか?

一般に、手付金なしで契約してくれるハウスメーカーや不動産会社はありません。

手付金は実務上、不動産売買契約の成立に不可欠で、物件を確実に押さえるために必要なものです。もし手付金なしで契約を進めた場合、法的に不安定な立場に置かれ、トラブルに巻き込まれるリスクが高まります。

また、手元に資金がない顧客に対し、不動産会社が手付金を貸し付けたり、後払いにしたりして契約を誘引する行為は、宅地建物取引業法で禁止されています。コンプライアンスの観点からも、手付金なしでの契約は避けるべきです。

Q. クレジットカードのキャッシングで手付金を用意してもいいですか?

住宅ローンの審査では、現在の借入状況が厳格にチェックされます。

これには自動車ローンやスマートフォンの分割払いも含まれますが、特にキャッシングや消費者金融からの借入は、審査において非常にネガティブな要因となります。

「手付金を用意したせいで、肝心の住宅ローンが借りられなくなった」という事態を防ぐためにも、キャッシングでの借入金を手付金に充てることは絶対にやめましょう。

Q. 諸費用ローンを使うと金利は高くなりますか?

銀行によって対応が異なります。

自己資金の割合によって金利が変わる銀行もあれば、諸費用も含めて全額ローンを組んでも金利が変わらない銀行もあります。また、物件価格分と諸費用分で異なる金利が適用されるケースもあります。

そのため、複数の金融機関を比較して、最も有利な条件を探すことが重要です。とはいえ、一社ずつ相談するのは手間がかかりますので、Web上で複数の銀行を一度に比較できるシミュレーションサービスなどを活用するとスムーズです。

モゲチェック![]() |公式サイト

|公式サイト

モゲチェックであればユーザーは最後まで無料で利用できます。また、すべてのネット銀行やメガバンクと提携しており、正確な融資判定が可能。自分に最適な金融機関を紹介してもらえます。

まとめ:貯金なしでの購入は「じっくり吟味」が原則

本記事では、「頭金なし・貯金なし」でマイホームを購入する際のリアルな実情と、気をつけたいリスクについて解説してきました。

結論として、現在の金融情勢において「自己資金ゼロ」でのマイホーム購入は、決して不可能ではありません。

記事内で触れたように、諸費用を含めたオーバーローンを利用することで、手元の貯金を崩さずに家を手に入れることができます。しかし、それは「誰でも無条件に買ってよい」という意味ではありません。

「家賃がもったいない」という動機だけで、将来の出口戦略を考えずに安易なオーバーローンを組むのは危険です。

なぜなら、何も考えずに借入額を増やすと、万が一マイホームの売却が必要になった際、ローン残債が売却額を上回る「担保割れ」を起こし、家を売りたくても売れない状態に陥るからです。

人生の選択肢を狭めないためにも、目先の「買えるか買えないか」だけでなく、20年後の資産価値まで見据えた戦略を持つことが、自分自身と家族を守るカギとなります。

ご自身の年収や勤続年数で「いくらまでなら安全に借りられるか」、そして「どの銀行なら有利な条件を引き出せるか」を知ることから始めてみましょう。

無理のない資金計画を立てたい方は、クラシエステート株式会社までご相談ください。東京西部(八王子・多摩エリア)の物件探しはもちろん、ネット銀行と地方銀行の使い分けなど、プロの視点で最適なプランをご提案します。

建売の無料相談はこちら(お問い合わせフォーム)

建築に詳しい溝口社長が物件の問題点をチェックし、買っていいかどうかを含めて判断。もちろん、新築であれば仲介手数料なしでサポートします。